Согласно экспертным прогнозам, по итогам 2022 г. объём книжного рынка Москвы достигнет 18 млрд рублей, показав положительную динамику к 2021-му (+5,1%), и займёт около четверти (24,5%) оборота книжного рынка России.

Столица остаётся центром книгоиздания Российской Федерации. В I–III кварталах 2022 г. здесь вышли в свет 58% наименований книг суммарного выпуска России. Фактически неизменной (89%) осталась и доля московских импринтов в суммарном тираже.

Представляем краткие итоги мониторинга книжного рынка Москвы, проведённого Российским книжным союзом.

КНИЖНЫЙ ВЫПУСК: ОСНОВНЫЕ ПОКАЗАТЕЛИ

В 2022 г. суммарный выпуск в столице вырос на 6,1% по количеству наименований и сократился на 4,8% по суммарному тиражу в сравнении с девятью месяцами 2021-го, что в целом укладывается в общую динамику книгоиздания в Российской Федерации. Вполне позитивно выглядят эти результаты и в сравнении с показателями I–III кварталов 2019 г.: и тиражные объёмы выпуска практически восстановились к допандемийному уровню (–2,6%), и инвестиционная активность в московском книгоиздании продолжает расти вполне приличными темпами: +6,1% и +4,7% к 2021 и 2019 гг. соответственно. Чего не скажешь о динамике среднего тиража (рис. 1)¹.

¹ Источники данных: Российская книжная палата (РКП), данные экспертного опроса в рамках мониторинга (сентябрь 2021/2022 гг.); данные информационного проекта «Книжный рынок России 2010–2030».

Средний тираж книг и брошюр с московским импринтом в январе — сентябре 2022 г. составил 5610 экз. при среднеотраслевом показателе в 3550 экз. Значимое превышение отраслевых тиражных показателей традиционно для московского книгоиздания. Однако в сравнении с девятью месяцами относительно благополучного 2021 г. средний тираж столичных изданий сократился фактически на 10,3% (при снижении среднеотраслевого тиража в России на 14,4%). Впрочем, это значительное снижение обеспечивается главным образом резким (на 44–45%) сокращением среднего тиража в группе брошюр при параллельной положительной динамике среднего тиража полноценных книг: с 4928 экз. в 2021 г. до 5307 экз. в 2022-м. Но уровень 2019 г. (5614 экз.) в Москве пока не достигнут.

В наибольшей степени тиражность падает в группе новинок (–1,1 тыс. экз. в среднем тираже, или –21,9% к 2021 г.) и сериальных изданий (–1475 экз. в среднем тираже, или –17,2%), т.е. в группах, отражающих актуальность книжного ассортимента и объём лояльной читательской аудитории. Противоположная ситуация наблюдается по числу наименований: по итогам девяти месяцев 2022 г. данный показатель заметно превысил результат аналогичного периода 2021-го (+7,4%). Проще говоря, инвестиционная активность московских издателей растёт вопреки росту цен на типографские услуги и расходные материалы, вопреки сокращению продаж книг в натуральном выражении и удлинению срока оборачиваемости, наконец, вопреки новым ограничениям регулятора в области распространения информации и пропаганды.

В 2022 г. столичный книжный выпуск вырос по всем тиражным группам, кроме малотиражных (до 500 экз.) изданий (табл. 1). Самые большие показатели — по книгам и брошюрам, тиражируемым в диапазоне 51–100 тыс. экз.: +19% по числу наименований и +19,4% по суммарному тиражу, при этом можно видеть существенные масштабы снижения экземплярности в группе брошюр, тиражированных в количестве свыше 100 тыс. экз.: –30,6%. В традиционных книжных группах изданий с тиражом от 1 до 50 тыс. экз. динамика более скромная, но положительная (2,9–14%). В I–III кварталах 2022 г. сохраняется структура книжного выпуска по тиражным группам 2021-го: столичные издатели в основном инвестируют в производство книг с тиражом от 1 до 5 тыс. экз. (45,6% выпуска), в то время как в 2019–2020 гг. основной массив инвестиций приходился на издания с тиражом в 5–10 тыс. экз.

Если говорить об издательских приоритетах, то, несмотря на публичные заявления зарубежных правообладателей об отзыве прав, в 2022 г. столичные издатели печатают переводные издания в значительно большем объёме (+10,5% по числу названий и +16,9% по тиражу), чем годом ранее, запасаясь впрок для страховки от возможных рисков непродления лицензий в 2023-м. Инвестиции растут (+23,9%) в переиздания/допечатки, в то время как тексты новых авторов стартуют с меньшего тиража: 3927 экз. (в 2021 г. — 5031). Как результат, объёмная доля лицензионных продуктов (переводов) в выпуске увеличилась на 1 процентный пункт (п. п.) и достигла 24% в общем количестве наименований. Аналогично растёт и доля сериальных проектов: +4,25 п. п. по числу титулов в выпуске 2022 г.

ТЕМАТИЧЕСКАЯ СТРУКТУРА КНИЖНОГО ВЫПУСКА

В январе — сентябре 2022 г. основные инвестиции московских издательств были по-прежнему сосредоточены в двух лидирующих сегментах российского книжного рынка: в детской книге и учебной. Именно эти разделы обеспечили 42,2% наименований (в 2021 г. — 41,8%; в 2020-м — 50,2%; в 2019-м — 50,3%; в 2018-м — 48,5%) и 73,3% тиража (в 2021-м — 79,5%; в 2020-м — 78,0%; в 2019-м — 77,2%; в 2018-м — 76,3%) суммарного книжного выпуска Москвы за I–III кварталы 2022 г.

По данным РКП (табл. 2), в первые девять месяцев 2022 г. снижение издательских инвестиций зафиксировано только в сегментах технической и естественнонаучной литературы. Причём на фоне аналогичного периода 2021 г. суммарные потери составили лишь 213 наименований и менее 2% тиража. Заметно (на 13–15%) снизился суммарный тираж только в блоке книг по вопросам образования/культуры и в сельскохозяйственной литературе, при этом сохранилось число наименований. В 2022 г. впечатляющую позитивную динамику демонстрирует выпуск художественной литературы (+1215 титулов и +36,8% суммарного тиража к 2021 г.).

Произошла ли коррекция читательских предпочтений? По мнению столичных издателей — отчасти, и прежде всего в книгах для взрослой аудитории, которой потребовалось больше психологической поддержки и книг с позитивным содержанием. Впрочем, большинство издателей говорят о стабильности спроса на традиционные бестселлеры. Для «Вече» это прежде всего серии «100 великих романов», «100 великих», «Сибириада» и «Военные приключения». ИД «Лев» отмечает высокий спрос на свои лицензионные проекты, ИГ «Азбука-Аттикус» —рост интереса к комиксам и манге. Издательство «Вако» сообщило о востребованности прежде всего тренажёров, контрольно-измерительных материалов, рабочих тетрадей и серии поурочных разработок «В помощь школьному учителю».

Представители столичного книжного ритейла считают, что определённая коррекция покупательского спроса очевидна уже летом 2022 г., и речь идёт не только о предпочтении тематик, но и о зарубежном авторстве текстов.

Как показывает анализ рис. 2, в 2022 г. в книжной офлайн- и онлайн-торговле Москвы быстрее всего восстанавливается спрос на художественную литературу, в то время как продажи учебной книги, сместившись в Интернет, показывают в традиционных книжных магазинах значительную (на 19,6%) отрицательную динамику. Заметный спад спроса в офлайн-магазинах столицы регистрируется в группе книг по бизнесу, и, напротив, растёт интерес покупателей к литературе по вопросам искусства и культуры.

В январе — августе 2022 г. художественная литература была востребована взрослой аудиторией москвичей в значительно большей степени, чем non-fiction. Этому в немалой степени способствовали заявления зарубежных правообладателей о прекращении работы в России. Доля переводов в топ-50 бестселлеров на рынке художественной книги поднялась в марте — мае 2022 г. до 76%.

Следует отметить, что рост продаж и выпуска беллетристики не связан с интересом аудитории к книгам — лауреатам литературных премий. Речь идёт о жанровой продукции непрофессиональных литераторов, реализующих себя в том числе в selfpub-пространстве. Ещё одним сигналом об изменении структуры спроса в этом разделе стали растущие продажи комиксов. Графические романы как модель рассказывания истории наконец-то вышли за пределы МКАД, перестали быть нишевым сегментом и, заняв своё место на общедоступной розничной полке, постепенно набирают аудиторию. Во многом потребительская мотивация здесь строится вокруг известных франшиз кинематографических вселенных (DC Comics и Marvel Comics) или культовых авторов — классиков жанра.

Несмотря на определённое снижение продаж в московской рознице, учебная книга для школ остаётся гарантом стабильности и предсказуемости в плане динамики и объёма потребительского спроса. Конечно, и сюда в 2022 г. фактор неопределённости внёс свои коррективы. Упрощение школьной программы и итогового тестирования в период пандемии вывело углублённое изучение предметов за пределы школьного класса, и сегодня конкуренция издателей сохраняется лишь в группе тест-тренажёров по подготовке к ежегодным ВПР/ОГЭ/ЕГЭ, а постоянные переносы сроков и сокращение объёма проверочных работ не способствуют расширению и росту прибыльности этого направления издательского бизнеса. Школьная книга по-прежнему остаётся сезонным товаром, что, в общем-то, не мешает издателям ежегодно печатать порядка 150 млн экз. учебных и методических изданий для нужд общеобразовательной школы.

ИЗДАТЕЛЬСКАЯ АКТИВНОСТЬ

По данным РКП, можно говорить о 1470 издательствах, осуществлявших свою деятельность в январе — сентябре 2022 г. в Московском регионе (в 2021-м — 1720; в 2020-м — 1578; в 2019-м — 1759; в 2018-м — 1792). Впервые за последние пять лет столь малое количество операторов представило свои издания для учёта в РКП. Предпринимательская активность в книгоиздании Москвы находится сейчас на минимальном уровне даже на фоне «провала» 2020 г. в связи с ковидными ограничениями. Пострадала и структура столичного книгоиздания, где средние по объёму выпуска игроки фактически исчезли и всё очевиднее становится противостояние крупнейших холдингов и малых издательств, на долю которых сегодня приходится порядка 60–0% от общего числа операторов. По-прежнему состав аутсайдеров издательского бизнеса весьма подвижен. В 2022 г. здесь представлены издатели прописей для дошкольников (ИД «Цветной мир») и издательства, зарекомендовавшие себя в области медицинской литературы («Видар-М») или в выпуске детской и подростковой литературы («Октопус»), и прежде известные импринты, испытывающие в настоящий момент проблемы по ряду причин (издательства «Карьера Пресс», «Б.С.Г.-Пресс»), и, конечно, малые предприятия, которые традиционно из года в год «пробуют» себя в издательском бизнесе или заняты спонсорскими печатными проектами (НИЦ «Луч», «Конверт»).

При этом пул по-настоящему крупных издательств (от 500 наименований книг в годовом исчислении) в январе — сентябре 2022 г. немного превысил результат 2021-го, даже с учётом слияний и объединения импринтов, и насчитывает 20 компаний (в 2021 г. —19; в 2020-м —17, в 2019-м —20, в 2018-м —22).

Кризис периода неопределённости и структурной перестройки экономики сказался не только на ресурсной базе типографий, но и на готовности издательств сохранить выпуск книжной продукции в прежних объёмах. 62,5% издательств Москвы сообщили о снижении числа опубликованных ими наименований книжной продукции и 51,1% —о сокращении среднего тиража в январе — сентябре 2022 г. в диапазоне 2–3% к 2021 г. Конечно, многие издательства (в том числе «ЭКСМО», «Вако», АСТ, «Вече») ограничились снижением одного из показателей, но есть и просто удручающие результаты: ИД «Лев» сократил в 2022 г. и число наименований, и средний тираж своих изданий на 14 и 20% соответственно.

Согласно государственной статистике по итогам трёх кварталов 2022 г., 60% лидеров коммерческого книгоиздания Москвы так и не вернулись по суммарному тиражу к допандемийному уровню. Значимая (8–1%) отрицательная динамика этого показателя не зависит от профиля выпускаемых книг и отмечается как у издателей, специализирующихся на выпуске детской книги («Стрекоза-Пресс», ИД «Лев», «Клевер-Медиа-Групп»), так и у издателей преимущественно художественной и non-fiction литературы для взрослых («Вече», «Азбука-Аттикус», «РИПОЛ классик», «ЭКСМО» и т.д). Впрочем, многие другие издатели детской литературы («Симбат», «Фламинго») или универсалы (АСТ) и даже специализированные издатели («Проспект», «ГЭОТАР-Медиа», «Флинта»), напротив, продемонстрировали значительные восстановительные процессы в 2022 г., увеличив свой выпуск на 25% и более. Серьёзно растут по параметрам выпуска издатели учебной литературы для школ: «Просвещение» и «Русское слово — учебник». Подробная информация представлена в табл. 3.

Если по количеству новинок в 2022 г. можно говорить о разнонаправленности тенденций в книгоиздании Москвы, то ситуация со средним тиражом не вызывает оптимизма с 2018-го: две трети издательств из топ-25 не смогли вернуть этот показатель к уровню 2019 г. Причём среди «невозвратных потерь» ведущие издатели крупнейших холдингов страны: АСТ, ИГ «Азбука-Аттикус», ИГ «Альпина», «РИПОЛ классик». И вряд ли это можно списать на какие-то ограничительные меры или катастрофические последствия отсутствия господдержки. Такая издательская политика является скорее следствием сокращения читательской аудитории в стране и/или сужением пропускной способности каналов сбыта (табл. 4).

КОНКУРЕНТНАЯ СРЕДА

И коммерческий, и бюджетный секторы книгоиздания контролируются крупнейшими издательскими холдингами на 49,3% по наименованиям и на 73,2% — по тиражам.

В 2022 г. государственная статистика выпуска печатных изданий (РКП) свидетельствует об увеличении роста напряжённости в конкурентном ландшафте московского книгоиздания, отводя топ-10 ведущих издательств 59,4% по числу выпущенных названий и 87,5% суммарного тиража общего московского выпуска в первые девять месяцев прошлого года (в 2021 г. — 61,2 и 76,4% соответственно; в 2020-м — 54,6 и 75,9%; в 2019-м — 47,3 и 72,7%; в 2018-м — 44,7 и 70,7%). Данный тренд прослеживается прежде всего в укреплении позиций в тиражном массиве ведущего издательского холдинга России «Просвещение», а также издательств АСТ и «Экзамен», и в увеличении доли сразу по двум показателям у ведущего на сегодня игрока рынка детской книги — компании «Симбат».

Следует отметить, что агрессивное давление на конкурентное поле со стороны монополий сегодня очевидно прежде всего в учебном и литературно-художественном сегментах книжной отрасли. Напротив, в детском разделе по-прежнему представлены успешные компании малого и среднего бизнеса с сильными командами и возможностью непрерывно инвестировать в продукт и новые технологии. Пример сторонней для издательского бизнеса компании «Симбат» — лучшее тому подтверждение. Кроме того, именно в секторе изданий для детей книжный рынок Москвы знает примеры успешного возвращения в бизнес, несмотря на трудности и даже ликвидацию компании (издательство «Робинс», ИД «Лев»). В целом именно «детские» издательства своим оптимизмом поддерживают потенциал появления новых неординарных проектов на книжном рынке. Динамику доли ведущих издательств в суммарном книжном выпуске Москвы в I–III кварталах 2018–2022 гг. характеризуют данные табл. 5.

С учётом текущей ситуации общей неопределённости, геополитических вызовов и структурной перестройки экономики 2022 год не показателен для оценки уровня монополизации книжного рынка. В целом можно говорить об укреплении ведущими холдингами вертикальной интеграции, приобретении малозначимых активов, высвобождающихся в связи с уходом из России иностранных акционеров, и кулуарных попытках повлиять на конкурентную ситуацию в школьном секторе рынка. Пока количество и масштаб внешних вызовов для книжной отрасли и необходимость адекватно реагировать на них перевешивают желание «подмять под себя рынок».

Если говорить о прогнозных по итогам 2022 г. значениях суммарной доли столичного рынка у пятёрки ведущих импринтов, то каких-либо кардинальных изменений здесь не произойдёт: уровень монополизации московского книжного рынка составит 53,5% (в 2021 г. — 55,1%; в 2020-м — 54,1%; в 2019-м — 54,1%; в 2018-м — 53,9%). И состав лидеров принципиально не изменится, ведь основным событием на книжном рынке Москвы в 2022 г. стало ослабление позиций издательства «ЭКСМО» в составе ведущего издательского холдинга и находящейся в процессе поглощения ИГ «Азбука-Аттикус».

В настоящий момент в Москве есть издатели, которые растут быстрее рынка. И это не только крупные игроки, но и средний и малый книгоиздательский бизнес. Так, несмотря на реализацию противоположных издательских концепций, в 2022 г. одновременно улучшили свои позиции на рынке АСТ, «Вако» и «Самокат». Такой рост обусловлен разными причинами. Кто-то действительно активно инвестировал в каталог (увеличивая выпуск по наименованиям или по тиражному массиву), расширял розничную сетку продаж, ищет новые каналы сбыта, а кто-то рос только за счёт ценовой политики на новинки и сброс остатков склада по прошлогодним ценам. Напротив, из-за серьёзных логистических проблем с доставкой тиражей из Китая заметно сократили свою долю на рынке «Лабиринт-пресс» и ИД «Лев».

В любом случае конкурентная ситуация в 2022 г. остаётся подвижной лишь с 9–10-й позиций ежегодного рейтинга и наибольшие потери сегодня испытывают издатели, так или иначе связанные с зарубежным производством либо с массивным присутствием переводной литературы в каталоге.

ДИНАМИКА ЦЕН

В условиях экономической неопределённости и инфляционных колебаний чувствительность покупателя к цене возрастает, и издатель уже не может корректировать прибыльность проектов за счёт элементарного роста цен.

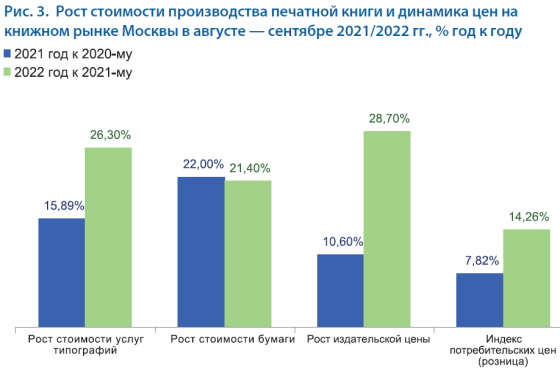

В сентябре 2022 г. стоимость типографских услуг и бумаги в среднем выросла в сравнении с сентябрём 2021-го на 26,3 и 21,4% соответственно. А учитывая тот факт, что доля типографских расходов в структуре себестоимости книжного издания находится в среднем на уровне 68%, то вполне очевиден и порядок роста отпускных цен даже при переходе издательства в режим максимальной экономии. В августе — сентябре 2022 г. новые книги поступали в книжные магазины Москвы по цене на 18–30% дороже, чем годом ранее. И это касается только прямых поставок от издательств, в то время как прайсы московских оптовиков («Лабиринта», «Абриса») и поставщиков книг на языке оригинала выросли на 50–0%. Ни книжные магазины, ни издатели не готовы жертвовать маржинальностью бизнеса. И по оценкам экспертов, в IV квартале 2022 г. издательская цена новой книги увеличится ещё на 9–5% (рис. 3).

Согласно экспертному опросу в рамках мониторинга, средневзвешенный показатель отпускной (издательской) цены в сентябре 2022 г. составил 366,68 рубля (+28,7% к 2021 г.; +85,8% — к 2019-му). И сегодня издатели в меньшей степени готовы идти на дисконтные акции для покупателей, уделяя больше внимания снижению затрат, прежде всего по фонду оплаты труда и рекламе.

Диапазон расхождения цен по каналам дистрибьюции по-прежнему остаётся весьма внушительным. В сентябре 2022 г. клиент платил за книгу в книжном магазине на 46,1% больше, чем в интернет-канале (в 2021-м — на 50,2%), и на 120,3% (в 2021-м — на 134,2%) больше, чем в FMCG-супермаркете. Книжные магазины выставляются в невыгодном свете, но договорённости по сокращению ценовой «вилки» онлайн- и офлайн-продаж по-прежнему не достигнуты.

Средняя цена реализации в московской рознице в августе — сентябре 2022 г. составила 682,67 рубля (в 2021-м — 661,15 рубля; в 2020-м — 634,87 рубля), хотя социологический опрос их посетителей, проведённый в рамках мониторинга в октябре 2022 г., продемонстрировал по-прежнему достаточно низкую ценовую планку: роман для взрослого чтения (16+) для 57,6% респондентов не должен стоить дороже 500 рублей; детская книга для 44,7% читателей — не дороже 300 рублей. Только 10,7% москвичей готовы сегодня заплатить за детскую книгу более 500 рублей. И за столь очевидное превышение допустимого с точки зрения клиента ценника книжники расплачиваются снижением трафика.

РИТЕЙЛ-КАРТА СТОЛИЦЫ

Согласно данным ведущих издательств, в I–III кварталах 2022 г. на книжный рынок Москвы приходилось от 25 до 100% общего объёма их реализации при средневзвешенном показателе в 46,5%. При этом две трети участников экспертного опроса сообщили о росте доли Московского региона в суммарных продажах за истёкшие три квартала прошлого года (средневзвешенный показатель — плюс 15 п. п.).

В целом 62,5% издательств, участвовавших в опросе в рамках мониторинга, сообщили о росте продаж в Московском регионе в I–III кварталах 2022 г. на 1–14% и треть (37,5%) издательств (преимущественно детского/учебного профиля) — о снижении в диапазоне 3–15% по отношению к продажам в аналогичный период 2021 г. Согласно сентябрьским прогнозам, абсолютное большинство издательств (72,7%) предполагает по итогам 2022 г. прирасти в обороте на 5–25% к 2021-му. Более того, многие рассчитывают значимо превзойти обороты допандемийного уровня, прибавив суммарно 25–65% к результатам 2019 г. Однако речь идёт только о рублёвых продажах. Оборот растёт, но продажи в натуральном выражении практически у всех издателей уходят в минус в диапазоне от 7 до 23% за три квартала 2022 г.

В связи с пандемией и проведением карантинных мероприятий на территории Москвы традиционные книжные магазины начиная с 2020 г. ожидаемо уступили первенство онлайн-площадкам (табл. 6). И в августе — сентябре 2022 г. пропускная способность канала московской книжной розницы по-прежнему находится на довольно скромном уровне: в среднем 20,14% суммарной реализации столичных издательств (в 2019-м — 32%). Более того, у целого ряда издательств только за последний год количество партнёров в этом сегменте сократилось на 8–50%.

В 2022 г. онлайн-магазины продолжают лидировать по объёму продаж книжной продукции. На интернет-канал приходится от 20 до 61% суммарной реализации ведущих издательств Москвы (исключая компании с учебным профилем). Основными партнёрами издательств стали OZON.ru, Labirint и Wildberries. Чуть меньше, но тем не менее растёт (с 4,2% в 2019 г. до 6,4% — в 2021-м) доля интернет-продаж даже у издательств группы компаний «Просвещение», и это не только собственные онлайн-сервисы группы (LECTA и PROSV.ru), но и сторонние интернет-магазины, прежде всего Labirint и Wildberries. В целом структура реализации школьных учебников и в Московском регионе по-прежнему в значительной степени (до 68–75%) ориентирована на прямую продажу библиотекам и бюджетным организациям, а для изданий из списка дополнительных пособий (тесты, рабочие тетради и пр.) — до 100% на книготорговых оптовиков/логистов.

В целом в обороте издательств доля онлайн-канала в августе — сентябре 2022 г. составила 31,64%, что на 5 п. п. ниже результата аналогичного периода 2021 г. Это немного, но тем не менее демонстрирует усталость издателей от сотрудничества с маркетплейсами с их техническими и логистическими проблемами. Ряд издательств счёл более разумным вернуться к традиционному для себя варианту работы с интернет-магазинами (Labirint.ru или собственная витрина). Впрочем, вклад собственного интернет-магазина даже у тех издательств, кто уделяет этому повышенное внимание, как правило, составляет 5–7% оборота.

Значимую роль в продаже книг в столичном регионе сохраняют и непрофильные для книжников каналы сбыта — торговые площадки FMCG-сетей (включая сетевой ритейл товаров для детей) и отделения связи АО «Почта России», в то время как участие городских киосков с печатной продукцией фактически свелось на нет. Пропускная способность этих каналов находится на уровне 1,35% от объёма реализации издательств Москвы по киосковым сетям и 8,27% —по FMCG и «детскому» ритейлу.

ТРАДИЦИОННАЯ КНИЖНАЯ РОЗНИЦА

По состоянию на октябрь 2022 г. на территории Москвы насчитывался 241 специализированный на продаже книжных изданий (>50% торговой площади под книги) стационарный торговый объект. Расчётный показатель обеспеченности населения Москвы книжными магазинами составил 1 : 52 429 (или один магазин на 52,4 тыс. жителей), что заметно лучше ситуации 2021 г. (1 : 54 784), но по-прежнему уступает показателю 2019-го: до пандемии один книжный приходился на 50 тыс. жителей столицы. Основные потери в пуле московских книжных магазинов пришлись на весну 2022 г. и связаны были с общей ситуацией нервозности и противоречивости бизнес-прогнозов даже в краткосрочном периоде. К лету ситуация стабилизировалась и началось активное открытие объектов в сетях «Книжный Лабиринт» и «Детский книжный». Но даже с учётом новых объектов столица по уровню обеспеченности населения книжными магазинами в прошлом году уступала Санкт-Петербургу (1 : 19 344), Казани (1 : 28 162), Новосибирску (1 : 38 615) и другим городам-миллионникам в России.

В целом с октября 2021 г. по сентябрь 2022-го столица приросла на 4% от общего числа книжных магазинов, но и потерь было немало. В этот период было ликвидировало сразу семь магазинов единственное государственное на территории столицы книготорговое предприятие ГУП ОЦ МДК. С декабря 2021 г. закрылись магазинчик детских книг издательства «Клевер», объект франшизы «Территория» и очередной магазин знаменитой «Академкниги». Продолжили практику закрытия своих нерентабельных магазинов и столичные филиалы межрегиональных розничных сетей «Книжный Лабиринт» (два объекта) и «Читай-город» (пять объектов), ещё на два магазина сократилась обанкротившаяся ранее сеть «Республика». Правда, книжные сети не только закрывали, но и параллельно открывали новые магазины в других локациях: у «Книжного Лабиринта» — 16 новых магазинов, у «Читай-города» — восемь. Завершилось реформирование менеджмента (переход под новое управление) в сети магазинов «Республика», и к осени 2022 г. новая команда открыла собственный объект. Ещё в ноябре — декабре 2021 г. книготорговая система столицы пополнилась клубными магазинами издательств «Никея» и «Поляндрия», а также филиалом авторского магазина «Во весь голос» (Санкт-Петербург). Филиал на Никитской открыл столичный магазин «Достоевский». На протяжении всего отчётного периода открывала и закрывала магазины сеть «Детский книжный».

Суммарная торговая площадь книжных магазинов Москвы по состоянию на октябрь 2022 г. составляет 64 150,1 м² (в 2021-м — 62 919,1 м²; в 2019-м — 67197,2 м²), и за последний год она подросла только на скромные 1,96% в связи с закрытием преимущественно крупноформатных объектов и их заменой на меньшие по торговой площади. Если сравнить с показателями годом ранее, то в октябре 2022 г. посещаемость торговых центров Москвы упала на 13%, а c 2019 г. — на 28%. По итогам III квартала доля пустующих площадей в ТЦ Москвы выросла до 12%. И по мнению экспертов, если этот негативный тренд сохранится, то доля незанятых помещений достигнет 15%, а к середине 2023 г. вакантность может вырасти до 20–22%. Вполне вероятно, что эти процессы приведут к массовому закрытию книжных магазинов, размещённых в торговых центрах, уже в январе 2023 г.

2022 год начался для книжной розницы серьёзным проседанием продаж. В среднем оборот книжных магазинов Москвы за I квартал 2022 г. не добирает более 3% по сравнению с продажами в аналогичный период 2021-го вопреки значительному росту цен в IV квартале 2021 г. Наиболее значимое падение по экземплярным продажам (до 30%) демонстрируют книготорговые сети и универсальные VIP-магазины, работающие с советских времён в Центральном АО Москвы, в то время как независимые книжные клубного формата отмечают даже некоторое увеличение потока посетителей к допандемийному уровню.

В последние 10 лет значительное присутствие некнижных товаров и услуг в столичном книжном магазине считается нормой, вопрос лишь в объёме выделяемой под них торговой площади. В 2022 г. книга может занимать от 40 до 85% площади книжного магазина, в обороте — 30–80%. Разброс значений достаточно высок даже в пределах одной сети.

Средневзвешенный показатель долевого участия книги в офлайн-канале розницы Москвы в III квартале 2022 г. составляет:

· 62,7% площади торгового зала (показатель 2021 г. — 65,8%; 2020-го — 72,3%; 2019-го — 67,5%;

· 55,4% оборота книготоргового предприятия (в 2021 г. — 60,2%; в 2020-м — 65,0%; в 2019-м — 71,8%).

В марте — сентябре 2022 г. книжные магазины фиксируют снижение спроса на книги по досугу, медицине, экономике и на зарубежную литературу, представленную на языке оригинала. И напротив, наблюдают определённый рост интереса покупателей к художественной литературе, биографической прозе, комиксам и детской книге, а также к изданиям по вопросам истории. В августе — сентябре 2022 г. средний чек книжных магазинов в Москве поднялся до 1619,3 рубля (+24,8% к 2021-му).

ИНТЕРНЕТ-МАГАЗИНЫ

В 2022 г. инициатива по продвижению и продаже книг в Интернете полностью перешла от онлайн-подразделений издательств к маркетплейсам. Более того, банкротство компании My-shop.ru и её приобретение в марте акционерами «Лабиринта» сократили число независимых онлайн-площадок с книжной витриной. В 2022 г. это прежде всего OZON.ru, Labirint.ru, а также книжный департамент маркетплейса Wildberries. OZON.ru по итогам первого полугодия 2022 г. вырос в книжном обороте на 33% и на 32% —в количестве заказов книг. Причём рост зафиксирован не только в столице, но и в регионах. И если на конец 2021 г. доля столицы в продажах OZON.ru составляла 40%, то уже ко второму полугодию 2022-го она сократилась до 38%. Впрочем, в абсолютном значении цифры книжных продаж на маркетплейсе остаются внушительными: в первом полугодии 2022 г. OZON.ru выполнил 7,4 млн заказов книг по средней цене позиции в 450 рублей. Традиционно в топ-5 этого интернет-магазина представлены проекты non-fiction, но в 2022 г. OZON.ru отмечает тенденцию увеличения продаж художественной литературы, а также значительную положительную динамику изданий Young Adult и комиксов/манги.

Существенно увеличивает книжный оборот и маркетплейс Wildberries. На начало 2022 г. Wildberries —это 3 тыс. действующих поставщиков, 3,5 млн позиций, 90 тыс. ПВЗ в 20 странах и все типы книжной продукции: от цифры до букинистки.

FMCG-ОБЪЕКТЫ

В ритейл-карту московского книжного рынка достаточно органично на сегодняшний день включены киосковые сети, а также площадки FMCG-сетей, предлагающие книги в качестве сопутствующего товара (менее 10% торговой площади).

Несмотря на то что издатели сократили список партнёров в этом сегменте в 2022 г., полностью исключив площадки X5Retail Group и «Магнит/Дикси», доля книжных покупок москвичей в непрофильных супермаркетах заметно растёт: 10,65% посетителей книжных магазинов «сознаются» в практике покупки книг в отделах гипермаркетов параллельно с другими покупками (в 2021 г. —5,7%). Впрочем, число любителей купить книгу одновременно с товарами первой необходимости в 2022-м так и не достигло допандемийного уровня в 15% от общего числа респондентов. Почти половину (40,1%) книжного оборота в FMCG-объектах составляют детские книги и только чуть более процента —non-fiction для взрослых. Средняя цена реализованного книжного издания в этом канале в августе 2022 г. находилась на уровне 309,85 рубля (в 2021-м —248,08 рубля; в 2020-м —247,06 рубля; в 2019-м —273,02 рубля).

FMCG-сети теряют интерес к реализации книжной продукции, тем более что речь идёт прежде всего о продукции категории эконом-класса: покет-изданиях детективов и женских романов, а также брошюр с раскрасками для детской аудитории и лунными календарями для дачников.

По данным компаний на сентябрь 2022 г., книги присутствовали в ассортиментной матрице торговых площадок следующих непрофильных потребительских сетей:

· «Ашан» — 52 площадки в Московском регионе;

· Metro Cash & Carry — 12 площадок;

· «Детский мир» — 117 площадки;

· «Гиперглобус» — четыре площадки;

· «Oкей — девять площадок;

· FixPrice —323 площадки;

· «Лента» — 180 площадок.

В прогнозных значениях на 2023 год в структуре каналов книгораспространения для Московского региона возрастёт значимость «крафтовых» уникальных книжных магазинов клубного типа. Востребованным останется и канал интернет-сервисов заказа/доставки книг, и канал непрофильного сетевого ритейла с ограниченным предложением книг в качестве покупок «по пути», и традиционные книжные магазины в ТЦ с широким выбором книг.

ЦИФРОВЫЕ ФОРМАТЫ

Согласно экспертной оценке, объём московского рынка электронных (текстовых и аудио-) книг, включая самиздат-проекты, в январе —августе 2022 г. составил 2,1 млрд рублей при темпах роста к аналогичному периоду 2021-го в 2,88%. В годовом исчислении объём столичного рынка прогнозируется на уровне 2,5–,6 млрд рублей (+6,5% к итогам 2021 г.), т.е. его годовые темпы прироста сократятся в четыре раза (рис 4).

Доля продаж электронного книжного (текст) контента зарегистрированным пользователям Московского региона находится на уровне 25% от общероссийского оборота электронных текстов. В 2022 г. она снижается (пока на 2 п. п.), что отчасти связано с прекращением работы иностранных цифровых сервисов весной 2022 г. Впрочем, рынок электронных текстовых книг в Москве приблизился к своему максимальному уровню вовлечённости аудитории ещё в 2019 г., по крайней мере по той линейке книжных продуктов, которые сегодня предлагают онлайн-агрегаторы.

Вклад столичных жителей в приобретение аудиокниг в последние два года чуть больше их участия в обороте электронной текстовой книги, но в 2022 г. он снизился до 26% от общероссийских продаж (в 2021-м —28%). Только за январь —август 2022 г. легальный рынок аудиокниг в столице сократился на 3%, в то время как динамика за те же месяцы в 2021-м составляла +45%; в 2020-м —+40%. Согласно экспертам, в годовом исчислении объём продаж аудиокниг в Москве не превысит 0,6 млрд рублей. Таким образом, аудиокнига потеряет свой статус драйвера рынка и с высокой вероятностью в 2023–024 гг. сравняется по объёму продаж с весьма привлекательным сегодня для москвичей selfpub-продуктом.

Кроме того, несмотря на очевидное сохранение положительных темпов роста, в целом московский рынок цифровой (текстовой и аудио-) книги пока слишком компактен и предполагаемый рост его объёма с 14,25% (2021) до 14,46% (2022) от продаж печатной книги в Москве за последний год принципиальной роли не играет. К тому же потенциал роста у электронной книги в столице фактически исчерпан. Об этом свидетельствуют результаты социологического опроса посетителей книжных магазинов Москвы, проведённого в рамках мониторинга. В октябре 2022 г. о скачивании электронных книг из Интернета сообщили лишь 7,93% москвичей, в то время как доля скачиваний в аналогичном опросе 2021-го составила 13,05%. Динамика рынка носит явно негативный характер: только за три последних года столичная армия поклонников электронной книги сократилась в три раза.

В лучшем случае после восстановления и выхода из нынешнего кризиса рынок электронных книг к 2024– 2025 гг. сможет рассчитывать на 14–6% москвичей, покупающих книги.

Конечно, определённый потенциал, по крайней мере для маржинальности бизнеса, у цифрового сегмента есть, и связан он с постановлением Правительства РФ, благодаря которому вдвое (до 10%) снижена ставка НДС для электронных и аудиокниг образовательной, научной и культурной тематик.

Возможности для расширения рыночного сегмента электронной книги появляются и в связи с распоряжением Правительства РФ от 13 августа 2022 г. № 2234-р, в котором утверждён перечень мобильных приложений и программ для обязательной предустановки на смартфоны, планшеты, компьютеры и Smart-TV с 1 января 2023 г. и где среди прочих представлен книжный сервис «ЛитРес».

С позитивной точки зрения можно рассматривать и рост интереса к рынку электронных книг со стороны маркетплейсов и операторов сотовой связи (МТС и «Билайна»), что позволит задействовать рекламные кампании совсем другого масштаба.

Средний чек покупателя электронного контента у легального поставщика в Москве в январе —августе 2022 г. демонстрирует широкий диапазон значений в зависимости от дистрибьютора или тематики контента: от 202 рублей (только текстовые книги) до 259 рублей (только аудиокниги). Средневзвешенный показатель (с учётом самиздата) —218 рублей с динамикой +1,4% к данным января —августа 2021 г.

Рубрика: Книжный рынок

Год: 2023

Месяц: Март

Теги: Мониторинг Книжный рынок России Книжный ритейл Книжный рынок Москвы